مروری بر ایجاد و انتشار امواج لرزه ای

مروری بر ایجاد و انتشار امواج لرزه ای

مروری بر ایجاد و انتشار امواج لرزه ای

بهینه سازی پیوسته الگوریتم سیمپلکس برای مسائل برنامه ریزی کسری تکه ای – خطی

تعمیم های روش شناخته شده سیمپلکس برای برنامه ریزی خطی در دسترس می باشد . که این روش برای حل مسائل مربوط به برنامه ریزی تکه ای خطی و برنامه ریزی کسری خطی به کار می رود. در این مقاله از روش سیمپلکس برای برنامه های خطی ، برنامه های تکه ای – خطی و برنامه های کسری خطی استفاده می کنیم . نتایج محاسباتی ارائه شده بیشتر بر اساس دیدگاه هایی است که عملکرد الگاریتم در مسائل آزمون تصادفی به دست می آید.

واژه های کلیدی : برنامه ریزی کسری ، روش سیمپلکس ، توابع خطی تکه ای

1- مقدمه

برنامه کسری خطی – تکه ای (plfp) می تواند تعریف شود به صورت

= برای به حداقل رساندن

Ax=b مشروط به اینکه

در اینجا (xj) fi یک تابع محدب خطی – تکه ای پیوسته و ( ) یک تابع معقر خطی تکه ای پیوسته است بطوریکه برای هر راه حل موجه ( ) X= می باشد .

A یک ماتریس m×n از مرتبه سطری کامل ، b یک بردار m بطوریکه bi≥ و =U یک بردار- X می باشد . مسائل شناخته شده برنامه ریزی خطی و مسائل برنامه ریزی خطی – تکه ای (PFP) و مسائل برنامه ریزی کسری خطی (LFP) همگی موارد ویژه ای از PLFP می باشند . فوریور تعمیم توسعه یافته مدل سیمپلکس را در برنامه ریزی خطی برای حل PLP و اسوارپ و ماتریس سیمپلکس مطرح شده را برای گسترش در حل LFP ارائه می دهند . در این مقاله ما به بحث و بررسی روش سیمپلکس برای حل PLFP و تعمیم و استفاده از روش سیمپلکس برای LP ، PLP ، LFP می پردازیم زمانیکه ، x و....و است plfp به plp تقلیل یافته و در این مورد الگاریتم ما به شکل الگاریتم فوریور کاهش می یابد . اگر x ... وj=1 و و به شکل خطی باشد (مثلا ً تکه ای – خطی با دقیقا ً یک تکه خطی ) سپس plfp به lfp و الگاریتم ما به الگاریتم اسوارپ و ماتریس کاهش یافته و تعدیل شده به صورت متغییرهایی گسترش می یابند . زمانی که خطی برای و وx و.... وj=1 باشد برای x و ...و j=1 ، plfp به lp با متغییرهای گوشه دار کاهش یافته و الگاریتم ما به روش سیپلکس معیار با متغییرهای گوشه دار تقلیل می یابد . این الگاریتم ما چارچوب واحدی برای حل مسائل بهینگی عمده فراهم نموده که در این مقاله به خوبی مورد مطالعه قرار گرفته است . مشهور است که plp می تواند به صورت lp با مقدمه ارائه شود . متغییرهای جدید در اینجا یک عدد با نقطه انفصال خطی باشد اگر می باشد . با استفاده از این انتقال ، plfp می تواند به عنوان یک lfp با متغییرهای X+ تنظیم گردد در اینجا یک عدد از نقطه انفصال خطی باشد اگر می باشد .

اما هر lfp می تواند به عنوان یک lp با یک محدودیت اضافی و یک متغییر مازاد تنظیم گردد . در مورد lfp با متغییرهای گوشه دار ، این تغییرات انتقالی در ثابت های گوشه دار در متغییر بالاتر و گوشه های پایین تر به وجود می آیند . عملکرد واضح این متغییر بالاتر و گوشه های پایین تر محدودیت های اضافی x2 را ایجاد می نماید . بنابراین اگر چه یک plfp می تواند به عنوان lp تنظیم شود اما این روش برای عملا ً مناسب نیست چون سایز ناشی از lp می تواند به طور قابل ملاحظه ای بزرگ باشد بخصوص زمانی که ما دارای گوشه هایی در بالا یا پایین در متغییرها می باشیم . مشابه الگاریتم فوریور برای plp ، الگاریتم ما از یک روش مستقیم استفاده می کند که عملکرد آن بر اساس AX=b می باشد . بنابراین مزیت عمده الگاریتم ما ساختار ویژه آن است . در صورتی که A بتواند برای بدست آوردن ضریب انتفاع مورد بهره برداری قرار گیرد . اگر چه الگاریتم ما می تواند به عنوان یک روش درصد شیب ویژه مورد ارزیابی قرار گیرد اما اعداد متناهی غیر قابل تشخیص در تابع هدف به طور موثری توسط طراحی متغییرهای غیر پایه منطبق با نقاط تنظیم می گردند .

در این مقاله به صورت زیر سازمان دهی شده است . در بخش 2 ما به معرفی نمادسازی های مختلف و تعاریف و نتایج پایه می پردازیم ما همچنین به بحث و بررسی تبدیل صورت از PLFP به LFP و LFP به LP خواهیم پرداخت . بخش 3 با الگاریتم ها برای PLFP سروکار دارد . توضیح و تشریح الگاریتم در بخش 4 ارائه می شود . بخش 5 الگاریتم سیمپلکس را برای PLFP با استفاده از نمونه های عددی نشان می دهد . نتایج تجارب محاسباتی مقدماتی در بخش 6 گزارش شده و در نهایت نتایج ملاحظات در بخش 7 ارائه می شود .

2- نشانه گذاری ها ، تعاریف و نتایج پایه

واژه ها و اصطلاحات و همین طور نمادگذاری ها در این بخش معرفی شده و در سراسر این مقاله مورد استفاده قرار می گیرد . اجازه دهید یک نقطه انفصال و نقطه انفصال باشد. اجازه دهید یک آرایش صعودی از عناصر مجزا در هر دوی و خطی باشد . بنابراین و می تواند به این صورت ارائه شود:

و

برای برخی از اعداد حقیقی

چون محدب است و مقعر است ، ما داریم :

تسلسل این توابع به این شکل نشان داده شده است :

از آنجایی که محدب و مقعر است ، انتقال استاندارد برنامه های خطی – تکه ای در برنامه های خطی مورد استفاده قرار می کیرد که به این شکل نشان داده شده است :

Plfp می تواند به عنوان برنامه کسری خطی فرمول بندی شود :

حداقل شده

مشروط براینکه

در اینجا

با استفاده انتقال شناخته شده کارنس و کوپر

این برنامه کسری می تواند به برنامه خطی تقلیل یابد :

تقلیل یافته

مشروط به

توجه کنید که تغییر شکل plfp به lfp یا lp به طور قابل ملاحظه ای مسأله سایز را افزایش می دهد اجازه دهید

مسأله زیر را مورد بررسی قرار دهید

AX=b , مشروط به اینکه

اجازه دهید ارزش بهینگی تابع هدف باشد قبلا ً :

در اینجا S مجموعه راه حل های ممکن است

قضیه زیر در نوشته های برنامه ریزی کسری شناخته شده است که به مورد plfp اختصاص یافته است .

قضیه 1- اجازه دهید یک راه حل بهینه برای plfp و باشد . سپس

بعلاوه یک راه حل بهینه با راه حلی بهینه برای plfp می باشد

قضیه 1 برای ایجاد شرایط بهینگی در روش سیمپلکس ما مورد استفاده قرار می گیرد .

3- الگاریتم سیمپلکس برای plfp

برای بحث و بررسی الگاریتم سیمپلکس برای plfp ما ابتدا نیازمند معرفی مفهوم جواب ممکن بنیادی (Bfs) برای plfp می باشیم . تعاریف ما دقیقا ً از تعریف bfs که توسط فوریور برای plpارائه شده است ، تبعیت می کند . اجازه دهید B یک ماتریس عادی m×m که شامل ستون های m از A می باشد . سپس B یک ماتریس پایه نامیده می شود . اجازه دهید شاخص i امین ستون B در ماتریس A و مجموعه شاخص ستون های B باشد . اجازه دهید به بردار M اختصاص داشته باشد که تطابق مختصات i برای متغییر است اجازه دهید

N={1,2, … , X}\B باشد . متغییرهای متغییرهای پایه نامیده می شود (تطابق با ماتریس پایه B) و N متغییرهای غیر پایه نامیده شده است . متغییرغیر پایه تطابق ارزش ها به نقطه انفصال یا می برد مثلا ً N برای برای متغییر غیر پایه ، اجازه دهید به شاخص اختصاص یابد . اجازه دهید باشد . ما سه وجه یک ساختار پایه می نامیم . ساختار پایه داده شده منطبق با Bfs اختصاصا ً تعریف شده به صورت :

در اینجا A,j ،j امین بردار ستون از ماتریس محدود A می باشد . ما این راه حل را به عنوان مطابقت Bfs با ساختار پایه قرار دادیم اجازه دهید باشد . اگر برای هر i باشد . سپس آن یک Bfs غیر تبهگن است .

قیاس منطقی 2 – اینجا یک راه حل بهینه برای plfp وجود دارد که یک Bfs می باشد

اثبات : اجازه دهید یک راه حل بهینه برای plfp باشد . برای هر j=1,… x یک شاخص همچون انتخاب نمایید . اجازه دهید

اجازه دهید و باشد . سپس هر راه حل بهینه برای LFP به شکل زیر است :

تقلیل یافته

Ax=b , مشروط بر اینکه

یک راه حل بهینه برای plfp است

در Bfs داده شده منطبق با ساختار پایه برای PLFP می باشد ، هر متغییر پایه یک نقطه انتقال از یا است . اجازه دهید به شاخص مثل ، m ... و2و1=i اختصاص یابد . بردار از محور افقی iام به صورت است که بردار با شیب – f منطبق با ساختار پایه می باشد . همچنین بردار – m از محور افقی i که به صورت است بردار محور افقی – g منطبق با می باشد . ارزش متغییر غیر پایه مجاز است که از نقطه انفصال اخیر در جهت گوشه سمت چپ یا جهت گوشه سمت راست تغییر یابد . بنابراین ما دو کمیت که به و اختصاص دارد مورد محاسبه قرار می دهیم که تعریف شده به صورت :

در اینجا Z یک مقدار از تابع هدف در راه حل ممکن پایه می باشد و و منطبق با بردارهای محور افقی f و محور افقی هستند . اگر باشد سپس به عنوان 0 تعریف می شود . به صورت مشابه زمانی که است سپس به شکل 0 تعریف می گردد . صراحتا ً برای همه متغییرهای پایه است . ما را به عنوان گوشه سمت چپ در ارزش کاهش یافته و را به عنوان گوشه سمت راست در ارزش کم شده برای متغییر در نظر می گیریم

قضیه 3 – (معیار بهینگی ) یک راه حل ممکن بنیادی غیر تبهگن در صورتی برای plfp بهینه است اگر و تنها اگر باشد

اثبات . اگر x یک راه حل بهینه غیر تبهگن برای plfp باشد . ما باید نشان دهیم که

باشد . اجازه دهید N شاخص مجموعه متغییرهای غیر پایه و برای باشد ، حالا

در اینجا

فرض کنید برای تعدادی از متغییرهای غیر پایه باشد . راه حل جدید را اینگونه مورد بررسی قرار دهید که

در اینجا یک جزء قرار دادی است .

به طور آشکارا یک راه حل عملی است . چون x غیر تبهگنی که می تواند بدین گونه انتخاب گردد

حالا

ما می دانیم که و به وسیله فرضیات می باشد و به این صورت نشان داده می شود :

این امر بهینگی x را نقض می کند . به طور واضح ما می توانیم این مورد را زمانی که است برای برخی متغییر غیر بنیادی اثبات نماییم .

از طرف دیگر فرض کنید یک Bfs غیر تبهگن می باشد که به صورت وxو...وj=1 و می باشد . ما باید را به عنوان یک راه حل بهینه برای plfp نشان دهیم. ثابت کردن آن به وسیله قضیه 1 تنها کافی است را نشان دهد در اینجا

آشکارا بنابراین است . اگر ممکن است اجازه دهید plp را بررسی نمایید :

مشروط بر اینکه

فرمت این مقاله به صورت Word و با قابلیت ویرایش میباشد

تعداد صفحات این مقاله 26 صفحه

پس از پرداخت ، میتوانید مقاله را به صورت انلاین دانلود کنید

تواضع:

تواضع و فروتنی جایگاه و اهمیت خاصی در اخلاق اسلامی دارد و خداوند به پیامبر خود امر می فرماید: وَاحفِض جَناحَکَ لِمَنِ اَتَّبَکَ مِنَ المومنین.

و (ای رسول من) پر و بال مرحمت بر تمام پیروان با ایمانت به تواضع بگستران.

این سفارش به پیامبری است که حقتعالی در عظمت مقام او فرموده است: لَولاکَ لَما خَلَقتُ الاَفلاک: اگر به خاطر تو نبود هرگز جهان آفرینش را نمی آفریدم و دارای چنان مقام والای معنوی استد که در شب معراج به نقطه ای می رسد که جبرئیل دیگر اجازه عروج ندارد و حضرتش با راهنمایی مستقیم خداوند تا سدره المنتهی یعنی بالاترین مقام معنوی و عرفانی متصور برای یک انسان به پیش می رود.

پیامبری که بحق مصداق کامل و آینه ظاهر و روش تواضع و فروتین است و این خود از جمله رموز موفقیت آن حضرت در پیشبرد اهداف مقدس خویش و جذب افراد به سوی دین الهی اسلام بود.

برای مثال:

عدی بن حاتم علت اسلام آوردن خود را چنین بیان می کند: وقتی به مدینه رفتم و از مسجد با آن حضرت به سوی خانه حرکت یم کردیم در بین راه پیرزنی سوالی از آن حضرت کرد و حضرت با تواضع خاصی مدتی طولانی کنار اوایستاد و به او پاسخ داد و چون به منزل رفتیم زیرانداز خود را برای من انداخت و خودش روی مزین و در مقابل من نشست. من گفتم: این تواضع از اخلاق انبیاء است نه از سلاطین و ایمان آوردم.

البته اینگونه نبود که پیامبر اکرم (ص) فقط برای هدایت افراد و دعوت به سوی اسلام، خصلت نیکویی تواضع را برگزیده باشد. بلکه همیشه و در همه حال تواضع و فروتنی داشت و چه در سفر و چه در حضر این خصلت ذاتی او بود.

تواضع، از مختصات اسلام و فقط برای پیامبر (ص) و امت او نبوده، بلکه انبیای عظام و پیامبران الهی قبل و امت های پیشین نیز به رعایتد این امر الهی همت داشته و به آن دعوت شده بودند. در روایت است که روزی حضرت عیسی (ع) از جای برخاست و پاهای حواریون راشست. این پیامبر در جواب حواریون خود گفت: شایسته تر بود ما پای شما را می شستیم فرمودند: سزاوارترین مردم در خدمت کردن خود عالم و دانشمند است هدف من از این کار این بود که با اظهار تواضع خود، شما را نیز مانند خود به تواضع با مردم وادار کنم زیرا همانطور که گیاه در زمین مساعد می روید علم و حکمت نیز همراه با تواضع موثر است . در روایت است که خداوند می فرماید: من نماز کسی را قبول نمی کنم که در برابر عظمت من متواضع باشد.

حضرت امیرالمومنین را به خاطر شدت تواضعشابوتراب یعنی پدر خاک یا انسان خاکی می گفتند.

تواضع از صفات شایسته و پسندیده است و آیات و روایات و سردهد صالحان گواه این مدعی است و هر عقل سالمی نیز تواضع را می پسندد و شخص متواضع را می ستاید.

تکبر

مدح تواضع و فروتنی، خود به خود مذمت تکبر و خودخواهی نیز هست به طور کلی هرآنچه که ضد تواضع باشد، خودخواهی، خودبرتربینی و تکبر است و اسلام هرگونه تکبر و نخوت و استکبار را مذمت نموده آن را موجب بدبختی دنیا و آخرت دانسته و با آن مبارزه برخاسته است. بارزترین نمونه تکبر و خوی استکباری، کرده شیطان است که وقتی از طرف خداوند به او دستور داده شد بر آدم سجده کند، سرپیچی کرد. علت نافرمانی شیطان همان، خودبرتربینی و تکبر او بود. قرآن کریم می فرماید:

وَلِذا قُلنا اِسجُدوُ لِادَم فَسجُدُوا ابلیسَ اَبی و اَستُکبَرَ وَ کانَ مِنَ الکافِرینَ.

و چون فرشتگان را فرمان دادیم که بر آدم سجده کنند همه سجده کردند مگر شیطان که ابا کرد و تکبر ورزید و از کافران شد.

علمای اخلاق، کبر را بر دو قسم دانسته اند:

1-کبر ظاهر (اعمالی که از انسان سر می زند.)

2-کبر باطن (خلق و خوی انسانی) که بسیار خطرناک است و کبر ظاهر نتیجه آن است.

در یک جداسازی کلی می توان متکبرین را به 3 دسته تقسیم کرد:

1-متکبر در برابر خدا

2-متکبر در برابر فرستادگان خدا

3-متکبر در برابر بندگان خدا

از این 3 قسم، گروه اول دارای بدترین نوع تکبر است که سرچشمه آن جهل محض است.

الف / علت کبر: برای کبر 7 سبب ذکر گردیده است: علم، عمل، نسب، جمال، قدرت، مال، طرفدار.

ب / عاقبت کبر: از قرآن کریم و فرمایشات پیامبر (ص) و ائمه چنین بر می آید که متکبر را عاقبتی بسیار درآور و زجر دهنده، چه در دنیا و چه در اخرت دلر انتظار است.

ج / عاقبت کبر: برای پاک شدن از آلودگی صفت زشت کبر یم توان از دو راه اقدام کرد:

1-راه علمی: طریقه وصول به این هدف آن است که انسان خودش و خدای خودش را بشناسد. در این راه اگرچه شناخت خداوند به سادگی میسر نیست ولی معرفت به نفس انسان برای همگان میسور و دست یافتنی است. انسان باید فکر کند که در آغاز از چه مایه بی ارزشی آفریده شده است و در نهایت پایان عمرد چه قدرتی در برابر پنجه های اجل و مرگ دارد؟ اگر چنین بیندیشد هرگز اجازه تکبر در مقابل صاحب قدرتی به منتها را به خود نمی دهد.

2-راه عملی: تقسیم که کبر در انسان، ممکن است چند عامل داشته باشد که در علاج همه آن ها تفکر و اندیشیدن در احوال سرانجام کسانی که این عوامل از آن ها انسانی متکبر ساخته و درهای سعادت و نجات را بروی ایشان مسدود کرده است، نقش اساسی و مهمی را ایفا می کند. برای علاج تکبر به خاطر جمال انسان باید نظری دقیق به باطن خود بیفکند و بینشید که آغازی همراه با آلودگی داشته و در کثافت زیسته و پایانی جز مرگ و تعفن ندارد. علاج تکبر به نسبت نیز در شناخت نسبت حقیقی است یعنی دانستن اینکه پدر نزدیک انسان نطفه و جدس خاک بی مقدار است.

سنجش تواضع و تکبر:

در خاتمه این مبحث منسب است به راه هایی که برای سنجش درجه تواضع قلب در جلد 6 کتاب المحجه البیضا ذکر شده است به طور خلاصه اشاره می کنیم:

1-انسان اگر در مناظرات و مباحثات با دیگران به راحتی حرف حق آن ها را پذیرفت دارای قلب متواضع است وگرنه در قلب او تکبر وجود دارد.

2-اگرمقدم داشتن همردیفانش بر او گران نیاید و در مجالس، پایین تر نشستن از دیگران بر او آسان باشد، دارای تواضع است و در غیر این صورت متکبر است.

3-اگر پذیرش دعوت افراد فقیر، و اقدام جهت رفع حاجات دوستان و خویشان بر او دشوازر نباشد، متواضع است وگرنه باید به درمان قلب متکبر خود بپردازد.

4-اگر خرید و حمل اشیاء مورد نیاز منزل برای او آسان باشد و از انجام آن احساس شرم نکند، متواضع و در غیر این صورت متکبر است.

به هر حال آنها که عزت و عظمت را در نخوت و تکبر می دانند و تواضع و فروتنی را نشانه پستی و حقارت می پندارند سخت در اشتباهند و علت اینگونه تفکر، ذلت نفسانی آن ها است و به فرموده امام صادق ع:

ما مِن رَجُلٍ تَکَبَّرَ أو تَجَیَّزَ اِلاّ لِذِلَّهِ وَجَدَها فِی نَفسِه.

هیچ شخصی تکبر نورزد و خود را بزرگ نپندارد مگر آنکه دارای حقارت و ذلت نفسانی باشد.

(حسن خلق)

اسلام نسبت به حسن خلق بسیار تاکید نموده و از کسی که دارای این صفت باشد تمجید فراوان کرده است. اخلاق خوب به قدری اهمیت دارد که پیامبر (ص) می فرمایند:

فرمت این مقاله به صورت Word و با قابلیت ویرایش میباشد

تعداد صفحات این مقاله 16 صفحه

پس از پرداخت ، میتوانید مقاله را به صورت انلاین دانلود کنید

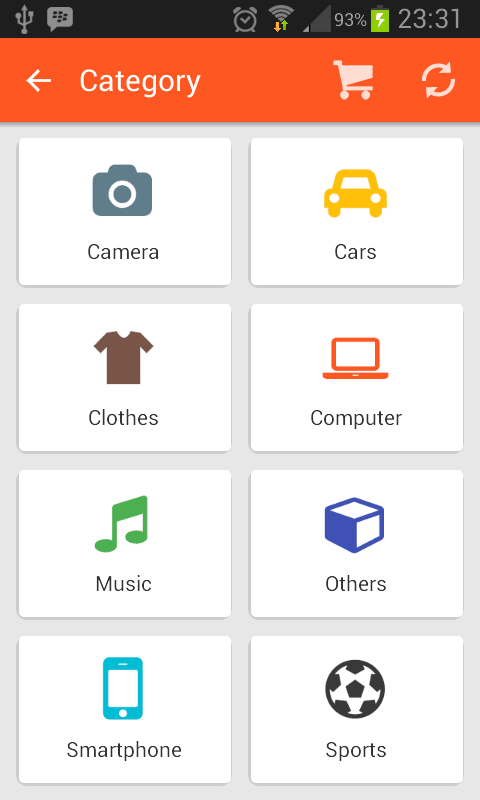

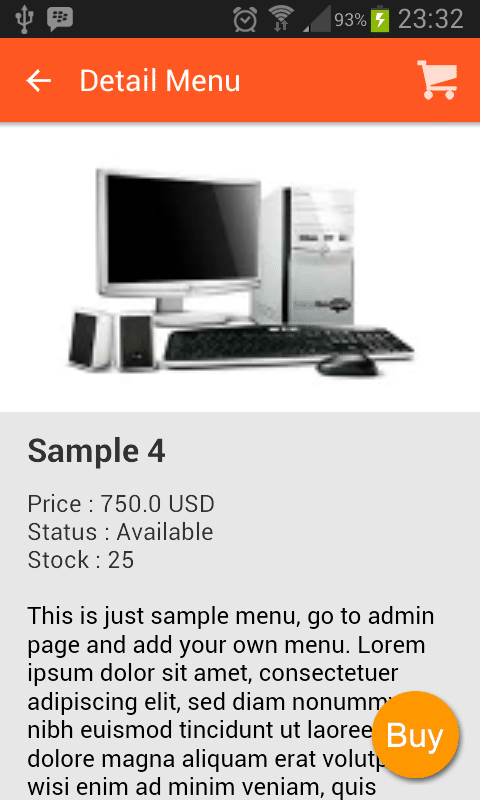

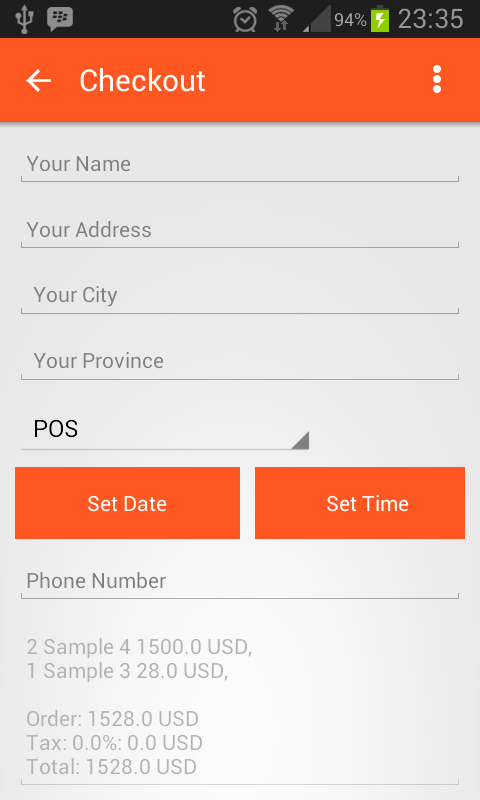

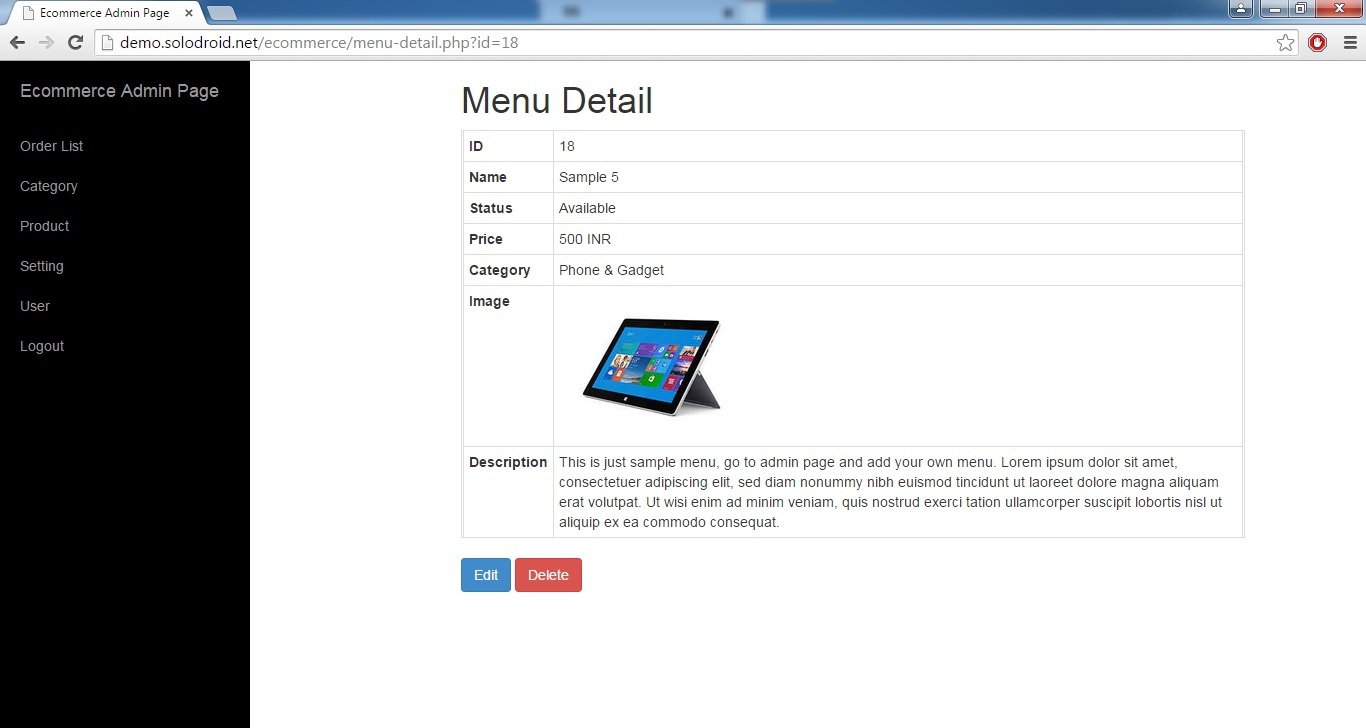

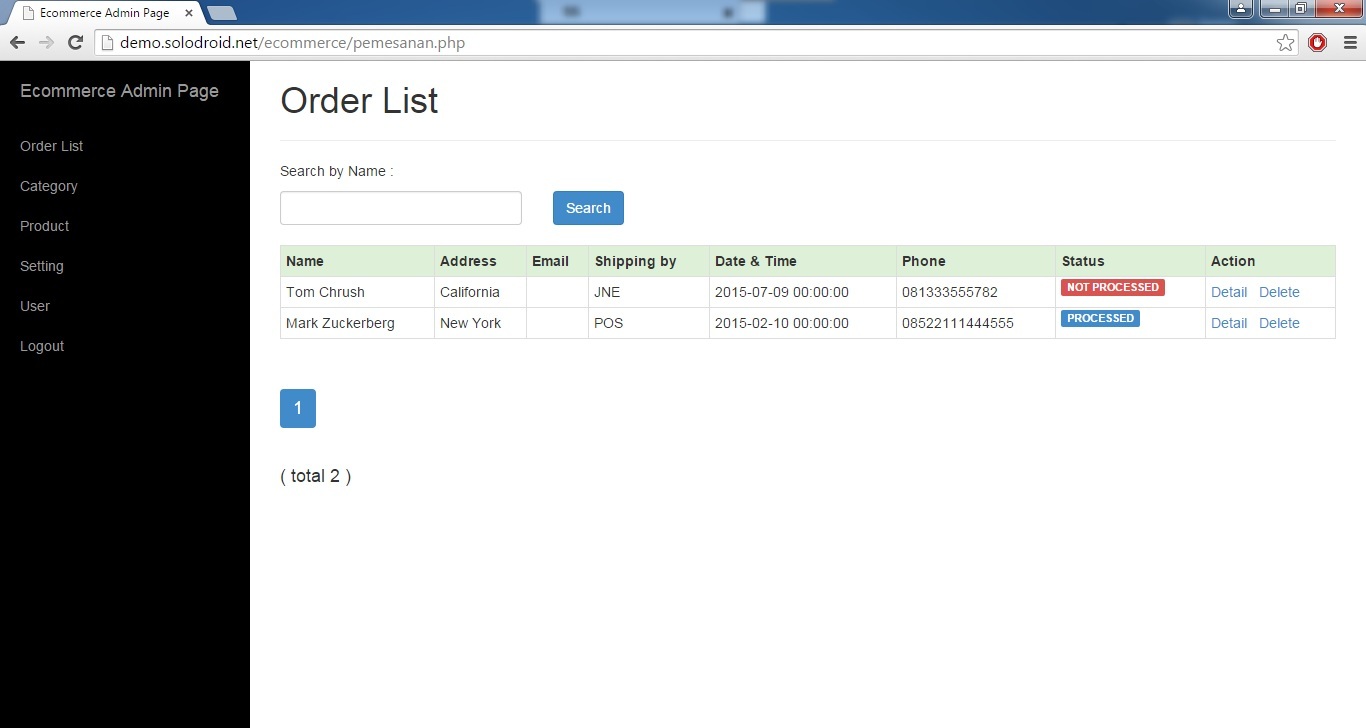

توجه:این محصول شامل سورس ایکلیپس فروشگاه+سورس آندروید استودیو محصول+ کنترل پنل سایت آماده برای مدیریت محصول می باشد

سورس جدیدی که براتون آماده کردیم سورس کد برنامه سورس فروشگاه اینترنتی اندروید هستش که میتونه در یاد گیری بازی سازی و برنامه نویسی به شما کمک بیشتری کنه و شما با اندکی دستکاری در سورس کد اونها میتونید برنامه رو به دلخواه خودتون کاستومایز کنید و در مارکت ها به فروش برسونید

همونطور که میدنید این سورس کد هم در سایت محبوب codecanyon یافت میشود که برنامه نویسان سورس کد های نوشته شده خودشون رو در این سایت هم برای کسب درامد هم کمک به سایر برنامه نویسان به فروش میگذارند

قیمت ما:8000

توسایت شهر کد:50000تومن:

دموی پنل ادمین: لینک

Username : admin

Password : admin

دموی برنامه : لینک

قیمت اصلی : 20 دلار

مناسب برای:

اندروید استودیو

ایکلیپس

صرافان ایرانی در مقام مقابله و رقابت با عملیات بانک جدید شرق برخاستند که اولین بانک بود و مرکزش در لندن و حوزة عملیاتی آن مناطق جنوبی آسیا بود این بانک در سال 1266 شمسی (1888 میلادی) در محل بانک تجاری( بازرگانی سابق) شروع به فعالیت کرد و برای جلب رضایت مشتریان و شروع فعالیت به حسابهای جاری 5/2% به حساب سپردههای ثابت به مدت 6 ماه 4% و یکسال 6% منفعت میداد. بانک با این اقدام خود 12% از نرخ بهره را کاهش داد و برای اولین بار اقدام به انتشار نوعی پول کاغذی به صورت حواله خزانه برای مبلغ 5قران به بالا و قابل پرداخت در وجه حامل نمود و در سال 1269 در مقابل دریافت 20000 لیرة انگلیسی کلیه شعب و اثاثة بانک را به بانک شاهی واگذار نمود. ولی قبل از آنکه نتیجة قطعی و نهایی این رقابت حاصل شود حریف زورمند جای بانک شرق را گرفت و این حریف بانک شاهی ایران بود که مبتکر آن پاولجولیوس دوریتر در مقابل پرداخت 40000 لیرة امتیاز عظیمی برای مدت 70 سال برای کشیدن راهآهن، حق انحصاری کلیه معادن جز ( طلا، نقره، سنگهای قیمتی)، تأسیس بانک و غیره را بدست آورد. 25 ژوئیه 1872 برابر 10 مرداد 1215 شمسی این امتیاز بعدها لغو شد و امتیاز دیگری که اساس آن تأسیس بانک شاهی ایران بود به مدت 60 سال تأسیس گردید. یکی از عملیات عمده این بانک حق انحصاری نشر اسکناس بود. این بانک بر طبق قرارداد تا بهمن سال 1327 شمسی فعالیت میکرد.

تاریخچة بانک رفاه کارگران:

بانک رفاه در خرداد ماه سال 1339 به ثبت رسید و در سال 1339 با پنج شعبه شروع به کار کرد از جمله شعبه مرکزی، شعبه راهآهن، شعبه دخانیات، شعبه تبریز و شعبه قائمشهر. بعدها شعبههای دیگر نیز گسترش پیدا کردند و در حال حاضر تعداد آنها از مرز 1350 شعبه میگذرد. طرف حسابهای بانک رفاه در درجة اول سازمان تأمین اجتماعی میباشد که این سازمان سرمایة اولیة را در این بانک گذاشتند و قرار بستند که حقوق، وامهای بازنشستگان و کارکنان که بیمة تأمین اجتماعی میباشند از طرف این بانک پرداخت شود و سپس شرکتها و وزارت بهداشت و درمان و سازمان علوم پزشکی از سپردهگذاران اصلی و بعد نیز مشتریان عادی.

معرفی بانک رفاه کارگران:

بانک رفاه یکی از شش بانک تجاری کشور است که از 40 سال قبل به ارائة خدمات بانکی اشتغال ورزیده و اینک با استفاده از فنآوریهای نوین به ارائة خدمات وسیع در همة زمینههای بانکی به عموم هممیهنان مبادرت مینماید. بانک رفاه با برخورداری از اعتماد و سپردههای مردم و تواناییهای بالای خود، در اجرای سیاست کلان اقتصادی دولت جمهوری اسلامی ایران بخصوص در بخش صادرات کالاهای غیرنفتی و تولیدات صنعتی و کشاورزی خدمات ارزشمندی را ارائه میدهد. بانک رفاه با تدوین یک برنامة 5 سالة عملیاتی در چارچوب برنامة سوم اقتصادی دولت علاوه بر رشد و توسعه سازمانی افزایش منابع و مصارف خود را با نرخ رشد قابل توجهی پیشبینی کرده است. این بانک دارای یک شرکت کارگزاری در بورس تهران بوده و یکی از بانکهای مهمی است که عضو هیأت مدیره بورس میباشد لذا با داشتن تواناییها و امکانات لازم از طریق شرکت کارگزاری و هم از طریق شعب خود به ارائه خدمات داد و ستد سهام به مردم اقدام مینماید. بانک رفاه بدلیل ایفای به موقع تعهدات ارزی از نظر بانکهای معتبر بینالمللی یکی از خوشنامترین بانکهای تجاری محسوب میگردد که با بیش از 70 کارگزار منتخب از بانکهای تراز اول دنیا نیازهای مشتریان خود را در عملیات بانکی بینالمللی را مرتفع میسازد.

بانک رفاه میکوشد با استفاده از تجربیات پایوران ارشد خود و دستاوردهای علمی جهانی و بهرمندی از خدمات جوانان تحصیل کرده و نواندیش و آموزشهای مدوام هماهنگ با گسترش شبکه شعب، به نحو مطلوبی در خدمت مشتریان بانک و آحاد سرافراز ایران قرار گیرد.

بانک رفاه به جهت عملکرد مطلوب و ارائه خدمات مناسب به مشتریان موفق شد در سال 1378 لوح تقدیر ریاست محترم جمهوری دریافت کند و این لوح گرانقدر را در کارنامة موفقیتهای خود ثبت و ضبط نماید. این بانک در پروژههای عمرانی کشور منجمله راهسازی، آب و فاضلاب و راهاندازی صنعت و خدمات سهم و نقش ارزندهای ایفا کرده و در جهت شکوفایی اقتصادی کشور تسهیلات صادراتی، تولیدی و کشاورزی به واحدهای فعال در این بخشها اعطا نموده است.

بانک رفاه در بخش نشر کتاب و صنعت چاپ نیز فعالیتهای چشمگیری داشته است بطوری که با حضور شاخص خود و ارائه خدمات وسیع بانکی در دوازدهمین نمایشگاه بینالمللی کتاب در سال 1378 موفق به کسب جایزه لوح بلورین نمایشگاه گردیده است. بانک رفاه پس از چهارده ماه تلاش در آذرماه 1379 موفق به اخذ گواهینامه ایزو گردید.

بانک استقراضی ایران:

پس واگذاری امتیاز تأسیس بانک شاهنشاهی ایران به رویتر یکی از اتباع دولت روسیه به نام ژاک برلیا پیشنهاد تأسیس بانک استقراضی ایران را داد. در سال 1269 شمسی با این شخص موافقت گردید که انجمن استقراضی ایران به مدت 75 سال با حق انحصاری طرح عمومی داده شود و از پرداخت هرگونه مالیاتی معاف گردید جز آنکه 10% عواید حاصله را به خزانه دولت بپردازد بعدها انجمن استقراضی ایران تبدیل به بانک استقراضی ایران گردید.

بانک مزبور برخلاف بانک شاهی قسمتهای شمالی ایران حوزه فعالیت خود قرار داده بود و کمتر به امور بانکی در جنوب میپرداخت در تاریخ 22 مرداد سال 1301 شمسی این بانک به دولت ایران واگذار شد.

چارت سازمانی:

هر شعبه با توجه به معیارهای مشخصی طبقهبندی میشود اما چیزی که در همة شعبات مشترک است نمودار سازمانی مشخصی است که با رئیس شعبه، معاونت شعبه و حداقل یک تحویلدار آغاز میگردد. رئیس شعبه به عنوان مسئول شعبه نظارت برکار سایر کارکنان را به عهده دارد در عین حال که در انجام امور شعبه فعالیت میکند. معاونت شعبه که شخص دوم شعبه محسوب میشود عموماً مسئول تسهیلات و حسابدار شعبه نیز میباشد. تحویلدار شعبه که امور مربوط به دریافتها پرداخت نقدی انجام میدهد و مستقیماً با تراول و وجه نقد در ارتباط میباشد.

موقعیت و آدرس بانک:

بانک رفاه شعبه سه راه اندیشه واقع در جاده ملارد سه راه اندیشه میباشد که دارای یک رئیس شعبه یک معاون و دو صندوقدار و یک تحویلدار میباشد و سرپرستی بانک

رفاه واقع در ابتدای سهباندی رجائیشهر کرج میباشد.

تسهیلات ارزی و صادراتی بانک رفاه:

بانک رفاه به عنوانی یکی از شش بانک تجاری کشور با استفاده از فنآوریهای نوین در راستای سیاست توسعة صادرات غیرنفتی و صدور خدمات فنی و مهندسی دولت جمهوری اسلامی ایران در قالب دو بخش صادراتی و ارزی تسهیلات مالی به صادرکنندگان پرداخت مینماید. تسهیلات مذکور به شرح زیر به صادرکنندگانی که به صدور کالا و خدمات مبادرت میورزند اعطا میگردد:

1- بخش صادرات

1-1- تسهیلات قبل از صدور کالا

1-2-تسهیلات بعد از صدور کالا

1-3- اعطای اعتبار به کشورهای خریدار یا خریداران کالاهای صادراتی، خدمات فنی و مهندسی از کشور در چارچوب مصوبات یا موافقتنامههای تجاری

1-1- تسهیلات قبل از صدور کالا:

تسهیلات قبل از صدور کالا به آن دسته از صادرکنندگانی که جهت خرید، جمعآوری، بستهبندی و یا تهیة مواد اولیه و سایر هزینههای قبل از صدور کالا نیاز به تأمین مالی داشته باشد اعطا میگردد.

مبلغ تسهیلات:

مبلغ تسهیلات پرداختی متناسب خواهد بود با:

مبلغ اعتبار اسنادی صادراتی ارائه شده به بانک(حداکثر تا 90% مبلغ اعتبار اسنادی) مبلغ قرارداد منعقده با خریدار کالا در خارج از کشور( حداکثر تا 60% مبلغ قرارداد) مبلغ مشارکت بانک در طرحهای تولیدی صادراتی پس از انجام بررسیهای مالی، اقتصادی و فنی و برآورد دقیق نیازهای مالی طرح توسط بانک(حداکثر تا 90% مبلغ سرمایهگذاری)

مدت بازپرداخت تسهیلات:

تسهیلاتی که به منظور رفع نیازهای مالی صادرکنندگان برای صدور کالا به آنان پرداخت میگردد، با توجه به ماهیت کار صادرات که نیاز چندانی به مدت زمان طولانی ندارد کوتاه مدت است و زمان پرداخت هر تسهیلات با توجه به نوع کالاهای صادراتی حداکثر تا یکسال خواهد بود.

مدت بازپرداخت تسهیلات قبل از صدور به تفکیک کالاهای صادراتی به قرار زیر است:

محصولات کشاورزی 9 ماه

فروش دستباف و صنایع دستی 9 ماه

کالاهای صنعتی مصرفی 9 ماه

کالاهای سرمایهای و واسطهای 12 ماه

خدمات فنی و مهندسی 18 ماه

(در موارد استثنایی طبق مهلتهای مقرر در قرارداد به تشخیص بانک عمل میشود.)

به متقاضیانی که برای اجرای پروژههای تولیدی صادراتی خرید ماشینآلات و یا توسعة واحدهای تولیدی خود نیاز به استفاده از تسهیلات بانک داشته باشند، با اعمال شرایط و ضوابطی متناسب با مورد، تسهیلات میانمدت( از 1تا3 سال) پرداخت میگردد.

نرخ تسهیلات:

طبق مصوبة شورای پول و اعتبار، نرخ سود پیشبینی شده برای بخش صادرات 17% در سال تعیین شده است.

وثایق:

برای حفظ منافع بانک و حسناجرای قرارداد، یک یا ترکیبی از وثایق زیربنا به تشخیص بانک اخذ خواهد شد:

1- غیرمنقول ارزنده شهری و سهلالبیع

2- پوشش بیمهای صندوق ضمانت صادرات ایران

3- سفته معتبر

4- سپردة مدتدار (ارزی و ریالی)

5- محل اجرای طرح با بناهای احداث شده و ماشینآلات

6- اوراق بهادار و مشارکت، ضمانتنامههای بانکی تعهد شرکتهای بیمه

7- سایر وثایق از قبیل اوراق مشارکت، سهام شرکتهای پذیرفته شده در بورس

نحوه اعطای تسهیلات:

تسهیلات بانک در قالب یکی از عقود اسلامی به متقاضی اعطا خواهد شد.

اعمال نظارت بانک:

از زمان پرداخت تسهیلات حسب مفاد قرارداد منعقده، بانک مجاز خواهد بود بنا به تشخیص و مصلحت خود و نحوة استفاده از تسهیلات پرداختی نظارتهای لازم را به عمل آورد.

ارائه مدارک مربوطه به صادرات انجام شده:

استفادهکننده از تسهیلات مکلف است که در مدت زمان معینی پس از دریافت تسهیلات که از طرف بانک تعیین خواهد گردید نسبت به ارائة مدارک قطعی صدور کالا( اظهارنامههای کالای خروجی، بارنامه و صدور خدمات در مقابل گواهی پیشرفت یا انجام کار طبق شرایط قرارداد) که بابت آن تسهیلات دریافت نموده است اقدام نماید. زمان مذکور حداکثر تا سررسید قرارداد منعقده در نظر گرفته میشود و در موارد استثنایی که گردش کار به زمان بیشتری نیاز داشته باشد بانک میتواند با انجام بررسیهای لازم مهلت مزبور را متناسب با ماهیت کالا افزایش دهد. چنانچه متقاضی در قبال اعتبار اسنادی صادراتی از تسهیلات بانک استفاده نماید این مدت متناسب با سررسید L/C خواهد بود. در صورتیکه مدارک فوقالذکر در زمان مقرر به بانک ارائه نشود، براساس بخشنامهها بانک مرکزی جمهوری اسلامی ایران تسهیلات پرداختی با نرخ سود بخش بازرگانی داخلی تسویه خواهد شد.

چنانچه متقاضی در قبال اعتبار اسنادی صادراتی تقاضای استفاده از تسهیلات ریالی بانک را داشته باشد، لازم است که در متن اعتبارنامه بانک رفاه به عنوان ابلاغکننده و معاملهکنند اسناد درج گردد.

برای استفاده از تسهیلات لازم است متقاضی درخواست خود را همراه شرح فعالیتهای صادراتی گذشته، برنامه صادراتی آینده، توجیه اقتصادی آن، مبلغ تسهیلات مورد نیاز و جدول زمانبندی استفاده از تسهیلات را به یکی از شعب ارزی بانک ارائه نماید.

چنانچه متقاضی بخواهد با ارائه طرحی تقاضای استفاده از تسهیلات را به بانک تسلیم نماید، لازم است که بدواً یک نسخه از طرح توجیهی فنی، مالی و اقتصادی را به بانک ارائه نماید.

بازپرداخت:

مبلغ اصل و سود تسهیلاتی اعطایی باید حداکثر تا سررسید یا سررسیدهای تعیین

شده به بانک بازپرداخت شوند.

توضیحات:

بانک رفاه برای حفظ منافع صادرکنندگان کالا، تأکید بر این دارد که آنان حتیالامکان صادرات خود را در ازای مدارک و اسناد معتبر بینالمللی از قبیل اعتبارات اسنادی(L/C)، بروات، اسناد وصولی و نظایر آنها انجام دهند تا در صورت بروز اختلاف احتمالی با خریداران به استناد آن مدارک بتوانند در محاکم بینالمللی احقاق حق نمایند.

1-2- تسهیلات بعد از صدور کالا:

تسهیلات بعد از صدور به آن دسته از صادرکنندگان که کالای خود را صادر کرده و جهت تدوام صادرات خود نیاز به تأمین مالی داشته باشند اعطا میگردد.

مبلغ تسهیلات:

مبلغ تسهیلات پرداختی متناسب خواهد بود با:

1- صادرات براساس اعتبار اسنادی حداکثر معادل 90% هم ارز ریالی اسناد معامله شده.

2- صادرات بدون گشایش اعتبار اسنادی و در مقابل قرارداد صادراتی معتبر و قابل قبول بانک حداکثر معادل 60% هم ارز ریالی اسناد معامله شده.

مدت بازپرداخت تسهیلات:

مدتزمان تسهیلات بعد از صدور، متناسب با سررسید تعهد ارزی مربوطه میباشد.

نرخ تسهیلات پرداختی:

طبق مصوبه شورای پول و اعتبار نرخ سود پیشبینی شده برای بخش صادرات در حال حاضر 18% در سال میباشد.

وثایق قابل قبول برای اعطای تسهیلات:

بانک برای اعطای تسهیلات مصوب به متقاضی بنا به تشخیص یک یا ترکیبی از وثایق زیر را بابت تضمین بازپرداخت تسهیلات اخذ مینماید:

- اسناد وصولی و تعهد ارزی در صورتی که صادرات در مقابل اعتبار اسنادی انجام شده باشد.

- تعهد ارزی و قرارداد صادراتی

- سفته معتبر

- وثایق ملکی

- پوشش بیمهای صندوق ضمانت صادرات ایران

- اوراق بهادار و مشارکت، ضمانتنامههای بانکی، تعهد شرکتهای بیمه و …

نحوة اعطای تسهیلات:

تسهیلات بانک در قالب یکی از انواع عقود اسلامی پس از عقد قرارداد و به منظور تداوم فعالیت صادراتی مشتری به وی پرداخت خواهد گردید.

اعمال نظارت بانک:

بانک پس از انعقاد قرارداد و اعطای تسهیلات نظارتهای لازم جهت حصول اطمینان از حسن جریان کار را معمول خواهد داشت ضمن آنکه اظهارنامههای خروجی ارائه شده که تسهیلات براساس آنها تصویب و پرداخت میگردد به عنوان اسناد و مدارک صادراتی مورد قبول بانک خواهد بود.

بازپرداخت:

مبلغ اصل و سود تسهیلات اعطایی باید حداکثر تا سررسید مقرر به بانک پرداخت شوند.

یادآوری مهم:

اعطای تسهیلات بعد از صدور منحصراً به آن گروه از متقاضیانی که تعهدات ارزی آنها نزد بانک رفاه تودیع شده باشد امکانپذیر خواهد بود.

1-3- اعمال کلیه شرایط و مقررات در موارد 1و 2 فوقالذکر

3-تسهیلات ارزی:

بانک رفاه به منظور کمک به توسعه اقتصادی، گسترش صادرات و ایجاد اشتغال، تسهیلات ارزی در قالب یکی از عقود قانون بانکی بدون ربا، با شرایط زیر در اختیار صادرکنندگان و تولیدکنندگان واجد شرایط قرار میدهد. (در صورت موجود بودن)

نوع تسهیلات:

الف- یکساله: برای خرید مواد اولیه و مصرفی

ب- دوساله: برای خرید ماشینآلات تولیدی و خدمات مربوط یا تکمیل طرحهای نیمه تمام

سقف فردی تسهیلات:

براساس تشخیص بانک به استناد ارزیابی از متقاضی و طرح مورد نظر و حداکثر تا سقف 5 میلیون دلار برای هر شخص حقوقی تعیین خواهد شد.

واجدین شرایط استفاده از تسهیلات:

الف- صادرکنندگان کالاهای غیرنفتی و تولیدکنندگان

ب- مجریان طرحهای خودگردان با اولویت طرحهای نیمهتمام( بجز طرحهای نیمهتمامی که از تسهیلات فاینانسی برای انجام همان قسمت طرح استفاده میکنند).

کارمزد تعهد:

تا 2% در سال براساس مانده استفاده نشده تسهیلات از روز تصویب تسهیلات تا روز استفاده از تسهیلات محاسبه خواهد شد.

نرخ سود تسهیلات:

نرخ سود تسهیلات ارزی منابع بانک براساس نرخ توافقی در زمان انعقاد قرارداد میباشد.

دوره استفاده از تسهیلات:

الف- تا 6 ماه از تاریخ گشایش اعتبار اسنادی برای خرید مواد اولیه و مصرفی

ب- تا دوسال از تاریخ گشایش اعتبار اسنادی برای ورود ماشینآلات و اجرای طرحها

دوره بازپراخت :

الف- تا 1 سال پس از معامله اسناد برای خرید مواد اولیه و مواد مصرفی

ب- تا دوسال برای ورود ماشینآلات و اجرای طرحها که پس از این مدت با شرایط روز و تجدید ارزیابی وثایق تا دوسال دیگر قابل تمدید خواهد بود.

عقد قرارداد وثایق:

قراردادهای اعطای تسهیلات به ارز منعقد و استفادهکنندگان از تسهیلات متعهد به بازپرداخت عین ارز در سررسیدهای مربوطه خواهد بود. وثیقه متناسب با هم ارز مالی کل مبلغ تسهیلات به اضافه سود و هزینههای ارزی مربوطه براساس نرخ گواهی سپرده ارزی در تاریخ تصویب تسهیلات توسط بانک اعطاءکننده تسهیلات به نرخ روز ارز اخذ خواهد شد.

موارد مصرف تسهیلات:

از طریق گشایش و اعتبار اسنادی و معامله اسناد حمل در وجه فروشنده یا ارائهکننده خدمات خواهد بود.

انواع خدمات ریالی و ارزی بانک رفاه:

1- گشایش و انجام انواع اعتبارات اسنادی وارداتی و صادراتی

2- اعطای تسهیلات ریالی و ارزی به تولیدکنندگان و صادرکنندگان کشور با حداقل نرخ سود و کارمزد

3- صدور ضمانتنامههای ریالی و ارزی برای شرکت در مناقصه پس از انجام کار و سایر موارد

4- صدور گواهی شرکت در مناقصههای بینالمللی

5- اعطای تسهیلات ارزی برای ورود موقت کالا به تولیدکنندگان و صادرکنندگان

6- تسویه تعهدنامههای ارزی برای صادرکنندگان

7- صدور حوالههای ارزی و ریالی در حداقل زمان

8- افتتاح انواع حسابهای ارزی و هرگونه نقل و انتقال آن بنا به تقاضای صاحب حساب در داخل و یا خارج از کشور بدون هیچگونه محدودیت

9- قبول سپردههای مدتدار ارزی و پرداخت سود به نرخ بینالمللی

10- اعطای تسهیلات ریالی در قبال سپردههای ارزی معادل هم ارزریالی با نرخ« عمده بازرگانی» و پرداخت سود ارزی به سپرده ارزی مورد وثیقه

11- خریدار با نرخ« عمده بازرگانی» بدون هیچگونه محدودیت

12- اعطای تسهیلات ارزی و ریالی برای صدور خدمات فنی و مهندسی با حداقل نرخ سود بانکی

13- خرید و فروش اوراق سهام و اوراق مشارکت برای مشتریان در تهران و شهرهای بزرگ در کوتاهترین زمان

14- اعطای تسهیلات به قراردادهای بیع متقابل

15- خرید و فروش واریزنامه ارزی برای متقاضیان تهران و شهرستانها

16- اعطای انواع تسهیلات تجاری و خدماتی با قبول عاملیت در امور وجوه اداره شده سازمانها و مؤسسات با حداقل کارمزد بانکی

17- ارائه انواع خدمات مشاورهای بانکی اعم از ارزی و ریالی

18- ارائه انواع خدمات متنوع و نوین بانکی مانند جاری، رفاه، تلفنبانک و فاکس چک

19- وصول چکهای و اگذاری در تهران و شهرستانها ازطریق اطلاق پایاپای عملیات بروات

20- صدور انواع چکهای بانکی، رمزدار بین بانکها و حواله

21- افتتاح انواع حسابهای ریالی مانند: سپرده قرضالحسنه و جاری و سپرده.

22- ارائه رفاهچک( شبه پول ) در کلیه شعب بانک جهت تسهیل حمل وجوه توسط مشتریان و بالابودن ضریب اطمینان آن

23- صدور کارت اعتباری ارزی

24- قبول اعانات و دارائیهای با ارزش مشتریان توسط صندوق امانات هوشمند بانک رفاه

25- پرداخت قبوض برق مشتریان بدون نیاز به حضور در بانک و از طریق حساب بانکی آنان

26- تبادل ایران چک« چکهای مسافرتی مشترک بین بانکها» در سراسر ایران بمنظور رفاه حال مشتریان بانک.

27- صاحب پسانداز همراه در اسرع وقت امکان نقل و انتقال موجودی حساب پسانداز را به صورت الکترونیکی و در تمامی شعب مهیا خواهد کرد.

انواع سپردههای بانکی:

سپردههای بانکی به دو دسته تقسیم میشوند:

1- پسانداز 2- جاری

ب- سپردههای سرمایهگذاری مدتدار:

1- کوتاهمدت 2- بلندمدت

الف- سپردههای قرضالحسنه

1- حساب قرضالحسنه پسانداز

با افتتاح این حساب مشتری مبلغی را به صورت سپرده قرضالحسنه پسانداز به بانک میسپارد. بانک موجودی این حسابها را به صورت تسهیلات قرضالحسنه برای اموری چون ازدواج، تهیه جهیزیه، درمان بیماری، امور عامالمنفعه و رفع نیازهای ضروری به متقاضیان میپردازد. به موجودی حسابهای پسانداز سودی تعلق نمیگیرد و از گیرندگان این قبیل تسهیلات نیز سودی دریافت نمیگردد. اصل موجودی پسانداز در صورت مطالبه در هر زمان قابل استرداد میباشد. هم اکنون اکثر شعب بانک رفاه مجهز به سیستم پسانداز همراه میباشند که به موجب آن مشتریان میتوانند در کلیه شعب مجهز به این سیتسم از موجودی خود برداشت و یا واریز نمایند.

انواع حسابهای قرضالحسنه پسانداز:

1- قرضالحسنه پسانداز عادی:

مشتریان میتوانند با پرداخت مبلغی بدلخواه حداقل 100000 ریال( تا یک میلیارد ریال) حساب پسانداز قرضالحسنه داشته باشند. اگر حداقل موجودی 50000 ریال باشد میتوانند مشتریان در قرعهکشی سالانه جوایز حسابهای قرضالحسنه پسانداز شرکت نمایند.

2- قرضالحسنه پسانداز ویژه:

( افراد خیر و نیکوکاری که تمایل دارند وجوه خود را از طریق بانک بصورت تسهیلات قرضالحسنه در اختیار متقاضیانی که توسط آنها به بانک معرفی میشوند قراردهند میتوانند با افتتاح این نوع حساب در این امرخیر و خداپسندانه مشارکت نمایند. در حال حاضر افراد خیر از این طریق وامهای قرضالحسنه برای انواع مصارف جهیزیه و تهیه امکانات به مردم نیازمند میپردازنده و بانک بعنوان عامل مسئولیت نگهداری حساب، وصول اقساط و سایر اقدامات لازم طبق نظر مشتری را بعهده میگیرد.

2- حساب قرضالحسنه جاری:

در این حساب مشتریان پول خود را برای مقاصد خاصی به بانک میسپارند و دسته چک دریافت مینمایند تا در هر لحظه که اراده نمایند با صدور چک از حساب خود برداشت یا در وجه شخص ثالث حواله نمایند بانک رفاه برای راحتی مشتریان حساب جاری همراه را که حساب جاری فراگیر است راهاندازی نمودهاست.

حساب جاری همراه همانند حساب جاری عادی میباشد با این تفاوت که دیگر مشتریان، مشتری یک شعبه نخواهند بود بلکه همه شعب بانک رفاه را میشناسند و در هر شهری که بخواهند میتوانند وجه چکهای خود را بدون پرداخت هزینه و سریع دریافت و یا وجوهی را به حساب خود واریز نمایند.

مزایای حساب جاری همراه برای مشتریان در شعب مجهز به این سیستم:

1- برداشت و واریز آنی و لحظهای وجوه

2- انتقال وجوه بین حسابهای مختلف

3- دریافت صورت حساب

4- انتقال وجوه بین سیستمهای مختلف

5- واگذاری چکهای عهده سایر بانکها

6- عدم نیاز به حمل پول و چکهای مسافرتی

حساب جاری دومنظوره:

در جهت ارائه پاسخ به انتقادات مشتریان بانک رفاه اقدام به طراحی حساب جاری دومنظوره نموده که از طریق این حساب علاوه بر استفاده از خدمات حساب جاری از سود سپردههای سرمایهگذاری کوتاهمدت برابر مقررات مربوطه (در حال حاضر 18%) نیز بهرهمند خواهند شد.

ب- حساب سپرده سرمایهگذاری مدتدار:

با افتتاح این حساب مشتریان وجوه خود را به قصد انتفاع( دریافت سود) به بانک میسپارند و بانک با اخذ وکالت این سپردهها را به صورت مشاع در فعالیتهای مجاز به کار میبندد.

1- حساب سرمایهگذاری کوتاهمدت:

حساب سپرده سرمایهگذاری کوتاهمدت عادی:

با حداقل مبلغ 50000 ریال این حساب افتتاح میشود در حال حاضر نرخ سود علیالحساب در بانک رفاه 8% در سال و محاسبه آن به صورت روزشمار میباشد مشروط بر اینکه حداقل مانده(50000 ریال) در طول یک ماه در هر روز حفظ میگردد.

حساب سپرده کوتاهمدت ویژه:

با حداقل مبلغ 000/100 ریال این حساب افتتاح میشود. در حال حاضر نرخ سود علیالحساب در این بانک 10% در سال میباشد. مبلغ سود این حساب ثابت قابل افزایش یا کاهش نمیباشد. حداق مدت آن 6 ماه و در صورت تمایل این مدت قابل

تمدید است.

2- حساب سپرده سرمایهگذاری بلندمدت:

مشتریان میتوانند به نام خود یا کسانی که ولایت یا قیمومیت آنها هستند و یا اشخاص حقوقی نزد بانک حساب سپرده سرمایهگذاری بلندمدت( یکساله، دوساله، سهساله، چهارساله، پنجساله) افتتاح نمایند.

حداقل مبلغ ونرخ سود علیالحساب این نوع سپردهها در حال حاضر در این بانک طبق جدول زیر میباشد:

نوع سپرده حداقل مبلغ سپرده

( ریال نرخ سود علیالحساب

(ریال)

حساب سپرده سرمایهگذاری بلندمدت یک سال تمام تا کمتر از دوسال

حساب سپرده سرمایهگذاری بلندمدت از دوسال تمام تا کمتر از سه سال

حساب سپرده سرمایهگذاری بلندمدت از سهسال تمام تاکمتر از چهار سال

حساب سپرده سرمایهگذاری بلندمدت از چهارسال تمام تا کمتر از پنج سال

حساب سپرده سرمایهگذاری بلندمدت از پنج سال تمام و بیشتر از آن 000/100

000/100

000/200

000/500

000/500 14%

15%

16%

17%

5/18 %

1- سپرده سرمایهگذاری مدتدار قابل تقسیم:

اگر مشتریان احتمال دهند که بعد از افتتاح حساب سپرد سرمایهگذاری مدتدار بخشی از آن را در طول دوره از حساب خود برداشت خواهند کرد و نخواهند لطمهای به سود سپردهها وارد آید میتواند: با تکمیل برگ کارت مخصوص افتتاح حساب سپرده سرمایهگذاری مدتدار قابل تقسیم، امکان استفاده از مزایای آن را برای خود مهیا نمایند. در این حالت مبلغ سپرده به ضرایبی از حداقل مبلغ افتتاح حساب تقسیم میگردد که در صورت برداشت از حساب( به میزان مضربی از ضرایب تعیین شده) باقیمانده آن به عنوان مسقف ساب باقی میماند تا از مزایای سپرده مدتدار بهرهمند گردد.

شرایط تعیین سپردههای سرمایهگذاری بلندمدت:

1- مشتریان میتوانند شخصاً در سررسید سپردههایشان به بانک مراجعه و آنرا تمدید نمایند و یا اجازه تمدید آنرا کتباً در ذیل برگ درخواست سپرده به بانک بدهند بانک موظف است در پشت برگ سپرده تاریخ تمدید را قید و تأئید نماید.

* تمدید سپردههای بلندمدت همانند افتتاح حساب سپرده جدید میباشد. بعنوان مثال مشتریانی که سپرده یکساله افتتاح نمودهاند برای یکسال تمدید میشود و در صورت افتتاح سپرده دوساله هر دو سال یکبار و برای مدت دوسال قابل تمدید میباشد.

* در صورت تمدید هر یک از انواع سپردههای سرمایهگذاری بلندمدت، سپرده مذکور بعنوان سپرده جدید تلقی میشود.

انواع تسهیلات بانک رفاه:

1- تسهلات مضاربه: در چارچوب این نوع عقد بانک به مشتریان سرمایه لازم را اعطاء

مینماید تا با آن تجارت نموده و در سود حاصله( به نسبت از قبل تعیین شده) با بانک شریک میشوند. حداکثر مجموع دوره یا دورههای قرارداد مضاربه بازرگانی داخلی یکسال و در موارد استثنایی با اخذ مجوز از بانک مرکزی تا 6 ماه قابل تأدیه میباشد.

2- تسهیلات سلف: اعطای این تسهیلات به مشتریان جهت پیش خرید نقدی محصولات تولیدی به قیمت معین و تأمین سرمایه در گردش واحدهای تولیدی آنان صورت میگیرد.

حداکثر مدت تسهیلات سلف یک دوره تولید میباشد مشروط بر اینکه از 1 سال تجاوز ننماید/ منظور از مدت تسهیلات زمانی است که ازتاریخ انجام معامله تا تاریخ تحویل کلی محصول پیشخرید شده به طول میانجامد.

3- تسهیلات مشارکت مدنی:مشارکت مدنی از جمله تسهیلاتی است که جهت تأمین منابع پولی مورد نیاز مشتریان در بخش مسکن، خدمات، صنعت و معدن، بازرگانی و کشاورزی اعطاء گردد.

4- تسهیلات جعاله: جعاله یکی دیگر از تسهیلات کوتاهمدت بانک میباشد که در قبال انجام امور تعمیرات مسکن، تولید،بازرگانی و خدمات پرداخت میشود مدت بازپرداخت جعاله با توجه به نوع آن در هر بخش توسط بانک تعیین میگردد.

5- تسهیلات فروش اقساطی: تسهیلات فروش اقساطی عبارتست از واگذاری عین به

بهای معلوم. این نوع تسهیلات برای یافتن منابع مالی مورد نیاز در امور تولیدی و خدماتی( خرید ماشینآلات و تأسیسات، ابزارکار و وسایل تولید، مواد اولیه و …) مورد استفاده قرار میگیرد بطوری که تمام یا قسمتی از بهای مزبور به اقساط مساوی و غیرمساوی در سررسید یا سررسیدهای معینی از مشتریان دریافت میگردد.

6- تسهیلات اجاره به شرط تملیک:در این تسهیلات، شرط میشود مستأجر در پایان مدت اجاره و در صورت عمل به شرایط مندرج در قرارداد عین مستأجره را مالک گردد. این نوع تسهیلات جهت گسترش امور تولیدی، خدماتی، و همچنین مسکن قابل استفاده است.

7 –تسهیلات وجوه ادارهشده: وجوه ادارهشده عبارتست از وجوهی که از سوی صاحبان وجه ( سازمانها، شرکتها، و ….) نزد بانک تودیع میشود تا به مصارف معینی که از سوی صاحبان وجه اعلام میگردد، برسد. بانک در مقابل ارائه اینگونه خدمات علاوه بر وصول سود مورد انتظار صاحبان وجه درصدی بعنوان کارمزد از تسهیلات گیرنده دریافت مینماید. نرخ سود و مدت این نوع تسهیلات با نظر صاحب وجه تعیین میگردد.

8- قرضالحسنه اعطایی: ( اعطای قرضالحسنه از سوی بانک به جهت کمک مالی در زمینه تأمین هزینه ازدواج، تهیه جهیزیه، درمان بیماری، ودیعه مسکن و رفع نیازهای ضروری میباشد. قرضالحسنه اعطایی فاقد سود بوده و صرفاً کارمزد خدمات برای آن در نظر گرفته شدهاست و مدت آن نیز در بخشهای مختلف متفاوت است.

* نرخ سود و مدت بازپرداخت کلیه تسهیلات توسط بانک و مطابق با مقررات و ضوابط قانونی تعیین میشود. کلیه تسهیلات بانک به موجب درخواست کتبی و با توجه به شرایط سنی مشتری مشمول بیمه عمر میباشد.

سایرخدمات بانک رفاه:

1- تلفنبانک: تلفنبانک رفاه در جهت صرفهجویی در وقت، هزینه و نیز ارائه خدمات بصورت مکانیزه طراحی شدهاست. مشتریان میتوانند با دریافت یک رمز از شعبه و گرفتن شماره تلفنبانک شعبه مورد نظر براحتی به اطلاعات زیر دسترسی پیدا کنند:

1- آخرین مانده موجودی حساب

2- وضعیت چکهای واگذاری عهده سایر بانکها

3- پیگیری وضعیت یک چک

4- ارسال صورت حساب از طریق نمابر

5- اعلام سه گردش آخر

6- امکان تغییر رمز

7- میزان سود واریزی به حساب مشتریان، همراه با اعلام نوع و شماره حساب واریزی،

اعلام سود مطالبه شده و ….

2- کارت اعتباری ارزی (Business Card) :

با کارت اعتباری ارزی بانک رفاه دیگر نیازی به جابجایی پول نقد د رسفرهای خارجی نخواهد بود. این کارت در تمام نقاط جهان و با ارز همان کشور قابل استفاده است. همچنین در برابر سرقت، آتشسوزی و مفقودشدن بیمه میباشد. با این کارت میتوان از بیش از 000/400 دستگاه خودپرداز با علامت VISA در تمام نقاط جهان بهرهمند شد. همچنین میتوان خدمات خود را با تخفیف ویژه از 5 تا 50 درصد دریافت کرد. با مراجعه به شعبه بانک رفاه و سپردهگذاری برابر با 120 درصد سقف اعتباری مورد درخواست به یکی از ارزهای رایج میتوان این کارت را دریافت نمود.

3- صندوق اجارهای هوشمند:

صندوق اجارهای هوشمند بانک رفاه اولین و پیشرفتهترین نمونه صندوقهای هوشمند حفاظت در کشور میباشد. این صندوق محلی امن برای نگهداری دارائیهای با ارزش و کمحجم است.

4- چک بر:

با چکبر( چکفاکس) میتوان کلیه چکهای عهده بانک رفاه را در کوتاهترین زمان و در دورترین نقاط کشور وصول و به حساب خود واریز کرد. مشتریان میتوانند با مراجعه به شعبهای غیر از شعبه صادرکننده چک و با پرداخت هزینه مربوطه وجه چک خود را از طریق این سیستم وصول نمایند.

5- سیستم پست صوتی:

از طریق این سیستم میتوان با مدیران بانک ارتباط برقرار کرد. این سیستم از قابلیتهای زیر برخوردار میباشد:

1- دریافت پیشنهادها، انتقادات و پیامهای عمومی مشتریان

2- ایجاد ارتباط مستقیم با مسئولین و دریافت پاسخهای مسئولین مربوطه

3- دریافت اطلاعات مربوط به خدمات بانک از طریق دورنگار

4- اطمینان از پیگیری کامل پیامهای ارسالی و …

6- بیداربانک:

بمنظور رفاه حال هموطنان و مدنظرداشتن ضرورتهای کاری و ارائه خدمات ویژه برخی از شعب بانک رفاه به صورت 24 ساعته( شبانهروزی و پیوسته) فعالیت مینمایند.

7- رفاه چک:

بانک رفاه بمنظور سرعت و سهولت در انتقال نقدینگی، رفاهچک را که جایگزین مطلوب پول نقد میباشد جهت استفاده مشتریان طراحی نمودهاست. پرداخت وجه رفاه چکها توسط بانک تعهد و تضمین شدهاست. انواع رفاهچکها عبارتند از:

000/500 ریالی ، 000/000/1 ریالی، 000/000/2 ریالی و 000/000/5 ریالی

8-چکبانکی بین بانکها( چک رمزدار): این چک بنابه درخواست مشتری توسط یکی از شعب بانک رفاه جهت واریز به حساب معین نزدیکی از شعب سایر با نکها( عضویت شبکه چکهای بینبانکی) صادر میگردد. بانک مبلغ وجه را به صورت نقد وصول و یا از حساب مشتری برداشت مینماید ویک فقره چک با رمز مشخص به عهده یکی از شعب بانکهای فوقالذکر صادر و به مشتری تحویل مینماید. این چکها به محض ارائه و تأئید رمز به حساب معرفی شده در شعبه مقصد واریز میگردد.

9- خدمات ارزی:

1- گشایش اعتبارات اسنادی

2- صدور حوالجات ارزی

3- وصول بروات اسنادی( ارزی)

4- خرید و فروش ارز

5- اعطای تسهیلات ارزی

6- صدور ضمانت نامههای ارزی

7- افتتاح سپردههای قرضالحسنه و مدتدار ارزی

10- حواله:

انتقال وجوه از یک شعبه به شعبه دیگر داخل همان شهر و یا شهری دیگر توسط بانک به صورت کتبی، تلفنی، و یا از طریق دورنگار را حواله میگویند. بانک رفاه کلیه حوالههای مشتریان را در اسرع وقت ارسال میدارد.

11- ایجاد تسهیلات ویژه برای سازمانها و مؤسسات:

سازمانها و مؤسساتی که حسابهای اصلی خود را نزد شعبه بانک رفاه متمرکز نمایند و رقم مانده حسابهایشان قابل توجه باشد، از خدمات زیر برخوردار میگردند:

1- پرداخت حقوق و دستمزد کارکنان در محل مؤسسه و در صورت حصول شرایط ایجاد باجه در محل

2- اولویت در اعطای تسهیلات بانکی

12- دریافت وجوه قبوض برق از طریق حساب بانکی مشتری( بصورت غیرحضوری):

براساس این طرح تمامی افراد حقیقی و حقوقی میتوانند با معرفی حساب همراه خود نزد یکی از شعب بانک رفاه و تنظیم قرارداد و تکمیل برگ درخواست به بانک اجازه دهند که بهای برق مصرفیشان بدون مراجعه به بانک در مهلت تعیین شده در روی قبض از حساب فوق برداشت و به حساب شرکت برق واریز شود. بمنظور جلوگیری از بروز اشتباه و نیز آگاهی مشتریان جهت اقدام بموقع و تکمیل موجودی فیش برق مصرفی آنان قبل از برداشت توسط بانک به محل آنان ارسال خواهد شد. جهت عضویت در این طرح کافی است مشتریان با دریافت برگ درخواست از شعب بانک رفاه یا شرکت برق منطقهای و تکمیل آن و ارائه تصویر آخرین قبض برق به طرح برق بپیوندند. اقدامات بعدی جهت عضویت توسط شعب بانک و شرکت برق منطقهای صورت میگیرد.

13- صدور انواع ضمانتنامه بانکی: ضمانتنامه بانکی عبارتست از تعهد غیرقابل برگشت یک بانک به پرداخت وجه به ذینفع ضمانتنامه در صورت عدم ایفای تعهدات توسط ضمانتخواه.

ضمانتنامه بنا به درخواست مشتری برای مقاصد ذیل صادر میشود:

1- شرکت در مناقصه و یا مزایده

2- پیشپرداخت

3- ترخیص کالا از گمرک

4- تعهد پرداخت

5- استرداد کسور وجه الضمان

6- حسن انجام تعهدات

7- حسن انجام کار

8- سایر ضمانتنامهها

14- خرید و فروش سهام و اوراق مشارکت: بانک رفاه اولین بانکی است که در سطح گسترده اقدام به خرید و فروش اوراق و سهام مینماید. مشتریان میتوانند علاوه بر استفاده از خدمات متنوع بانک رفاه اقدام به سرمایهگذاری از طریق سهام نمایند.

15- وصول هرگونه چک و ارائه خدمات متقابل با اتاق پایاپای اسناد بانکی

فصل دوم

ارزیابی بخشهای مرتبط

با رشته علمی کارآموز

انواع واحدهای مربوط به حسابداری:

حسابرسی

عبارت از بررسی مستقل مدارک حسابداری است. حسابرس مدارکی را که گزارشهای حسابداری براساس آنها تهیه شدهاست بررسی و نظر خود را درباره قابل اعتمادبودن ومطلوببودن آنها ارائه میکند. یکی از عوامل مهم قابل« اعتمادبودن و مطلوببودن» و رعایت اصول پذیرفتهشده حسابداری میباشد. حسابرسی معمولاً برای یک دوره یک ساله مالی انجام میشود. حسابرسی را میتوان به سه دسته اصی تقسیم نمود:

1) حسابرسی صورت مالی:

در این نوع حسابرسی معمولاً ترازنامه، صورت مالی، سود و زیان – سود(زیان) انباشته و گردش وجوه نقد مورد رسیدگی قرار میگیرد و هدف تعیین مطابقت نحوه تهیه صورتهای مالی با اصول و گردش وجوه نقد مورد رسیدگی قرار میگیرد و هدف تعیین مطابقت نحوه تهیه صورتهای مالی با اصول پذیرفتهشده حسابداری میباشد.

2) حسابرسی رعایت:

نمونه شناختهشده این نوع حسابرسی رسیدگی اظهارنامه مالیاتی توسط ممیزان ادارة

دارائی است این حسابرسی بمنظور تعیین مطابقت داشتن یا نداشتن اظهارنامه مالیاتی با قوانین مالیاتی و مقررات اداره دارائی است.

3) حسابرسی عملیاتی:

عبارتست از بررسی قسمتهای خاص از سازمان بمنظور سنجش نحوه عمل آنها.

انواع حسابرسان:

حسابرسان مستقل و سایر حسابرسان:

الف) حسابرسان مستقل: این دسته از حسابرسان گواهینامه دریافت میکنند که فقط بیانگر مجوز کار نیست بلکه نشانهای از صلاحیت فنی دارنده آن است و باید مراحی را طی نماید از جمله امتحان کتبی، شرایط تحصیلی، صلاحیت و تجربه کاری.

ب) حسابرسان داخلی:این دسته حسابرسان قیود ذاتی دارند و روی کنترل داخلی تمرکز دارند زیر نظر بالاترین مقام میباشند و حسابرسی عملیاتی انجام میدهند و زمان خاصی برای رسیدگی ندارند. مسئولیت اصلی حسابرسان داخلی این است که موارد انحراف قسمتهای مختلف عملیاتی را از سیاستها و روشهای مصوبة مدیریت مشخص کنند.

ج) دیوان محاسبات عمومی: این دسته از حسابرسان، حسابرسی عملیاتی و رعایت را انجام میدهند مهمترین پیشرفتهای عمده حسابرسی در قرن 20 عبارتست از پیدایش فنون نمونهگیری ، افزایش مسئولیت حسابرسان در برابر اشخاص ثالث ، تشخیص ضرورت ارزیابی سیستم کنترل داخلی روشهای جدید حسابرسی با استفاده از کامپیوتر بعنوان یک ابزار حسابرسی را میتوان نام برد.

نتیجه کار حسابرسی ارائه گزارش حسابرسی می باشد در این گزارش حسابرسان نسبت به صورت مالی صاحب کار اظهارنظر میکنند و حداکثر کار حسابرسان ارائه یک نظر و نه صدرو یک تضمین دقت است.

سازمان حسابرسی در سال 1362 طبق ماده واحدهایی که یکی از مؤسسات وابسته به وزارت دارایی است از ادغام شرکتهای سهامی حسابرسی بنیاد مستضعفان، صنایع ملی،بنیاد شهید و … تشکیل گردید که حسابرسی کلیه نهادها و شرکتها و مؤسسات انتقاعی وابسته به دولت و بانکها را برعهده دارد و به کلیه سازمانها، دانشگاهها، مؤسسات و …. در چهارچوب امکانات خود ارائه خدمات و مشاوره میدهد.

وظایف سازمان حسابرسی:

وظایف سازمان حسابرسی عبارتست از:

1) انجام وظایف بازرسی قانونی و امور حسابرسی سالانه مؤسسات و شرکتهای دولتی

و بانکها و سایر دستگاههای عمومی و سازمانهای وابسته به دستگاههای مذکور مانند: بنیادشهید، بنیاد مستضعفان و شرکتها و مؤسسات تحت پوشش دولت که طبق اساسنامه و مقررات داخلی مربوط به خود ملزم به حسابرسی میباشند. این وظیفه منحصراً در اختیار سازمان حسابرسی میباشد.

2) ارائه خدمات مالی به وزارتخانهها، مؤسسات و شرکتهای دولتی و سایر دستگاههای عمومی و سازمانهای وابسته به دستگاههای مذکور در صورت درخواست آنها.

3) تربیت و آموزش افراد متعهد جهت تأمین نیروی متخصص مورد نیاز

4) تدوین اصول و ضوابط فنی قابل قبول حسابداری و حسابرسی.

حسابداری دولتی:

مجموعه فعالیتهای مربوط به تجزیه و تحلیل، ثبت و تلخیص، گزارشنویسی و تفسیر نتایج حاصله از معاملات مالی مؤسسات ادارات دولتی میباشد که با توجه به قوانین و مقررات مالی دولت انجام میشود.

خصوصیات حسابداری دولتی:

1) استفاده از بودجه جهت کنترل دقیق وجوه عمومی به منظور:

الف) عدم تجاوز به مخارج حدود مقرر در قانون بودجه

ب) صرفهجوئی و مراقبت در مصرف وجوه مصرفی

ج) مقایسه و تطبیق عملیات با بودجه مصوب

2) تقسیم منابع درآمد با توجه به هدفهای مورد نظر به حسابهای مخصوص از طریق:

الف) نگهداری حسابهای جداگانه برای انواع مختلف وجوه دولتی

ب) هر حساب یک واحد کامل حسابداری است

3) جلوگیری از سوء استفاده و حیف و میل وجوه عمومی با:

الف) برقراری کنترل داخلی قوی و سیستم حسابرسی داخلی

ب) مطالعه و سنجش لیاقت و درستی مأموران یک سازمان

4) توجه به حسابداری درآمد و هزینه جاری حسابداری سود و زیان زیرا

الف) منظور اصلی دولت تشخیص سود نیست.

ب) هدف اصلی و اساسی دولت انجام خدمات خاص یا خدمات عمومی برای استفاده عموم مردم یا اهالی یک منطقه معین است.

5) تبعیت از قوانین ومقررات بمنظور حفظ منابع اجتماعی

اصول کلی حسابداری دولتی:

سیستم حسابداری دولتی و خصوصی با توجه به بعضی از خصوصیات مؤسسات دولتی از جمله قدرت اخذ مالیات و عوارض نامحدودبودن عمر دولت، قدرت اخذ وام بیشتر در رعایت قوانین و مقررات و علیرغم از اکثر اصول حسابداری بازرگانی با یکدیگر تفاوت دارند. اصول کلی حسابداری دولتی عبارتند از:

1) تقدم رعایت قوانین و مقررات( اگر تناقض بین اصول و موازین حسابداری و قوانین و مقررات وجود داشته باشد تبعیت از قوانین و مقررات بر اصول و موازین حسابداری اولویت دارد.)

2) ایجاد و نگهداری حسابهای مستقل برای وجوه مستقل( برای هر یک از انواع منابع و مخارج که دریافت و پرداخت آن بمنظور خاصی انجام میگیرد و با هم در ارتباط هستند حسابهای مستقل ایجاد و نگهداری میشود( شرایط لازم عبارتند از:

الف) تأمین از منبع مالی خاص

ب) قابل مصرفنبودن در سایر گروهها

ج) ثبت و نگهداری در دفاتر به صورت مجموعه حسابهای جداگانه با سرفصلهای مجزا از هم

د) برقراربودن توازن بین گروه حسابهای مربوط به هم

3) استفاده از روش تعهدی (استفاده از این روش باعث افزایش ضریب کنترل و نظارت میشود هدف منعکسنمودن کلیه فعالیتها در دفاتر و صورت حسابها بمنظور تحقق کامل کنترل بودجهای است.)

4) عدم امکان برقراری کنترل بودجهای( طراحی سازمان حسابداری دولتی بایستی بنحوی باشد که ارقام عملکرد بودجه با ارقام مندرج در قانون بودجه را بتوان با یکدیگر

مقایسه و پیشرفت کارها را ارزیابی نمود.)

5) عدم محاسبه استهلاک در مورد اقلام دارایی ثابت و اعتبارات مصرفشده در طی سال مالی برای رسیدن به اهدافی است که از قبل مشخص شده لذا کلیه پرداختهای انجامشده حتی برای دارائیهای ثابت با عنوان هزینه در حسابهای مربوطه ثبت و عملاً محاسبه استهلاک مفهومی ندارد.

6) پیروی از سیستم حسابداری بازرگانی در مؤسسات انتفاعی دولت( چون ارکان و نحو